Wie du bei deinem ersten Future-Options-Trade konkret vorgehst

Eine Anleitung für Neueinsteiger in den Optionshandel

Nachdem uns Maxim von Handelszeit.com hier im Blog mit seinem Gastartikel "Was ist eigentlich Optionshandel?" die Grundlagen zu dem Thema erklärt hat, folgte zuletzt ein Beitrag, in dem er detailiert beschreibt, wie du dich auf deinen ersten Options-Trade vorbereiten solltest um erfolgreich in den Optionshandel starten zu können.

Mit dem heutigen Artikel geht er nun auf die konkrete Umsetzung eines Trades ein. In diesem Teil geht es um den Optionshandel auf einen Future - hier beschrieben an einem Trade auf Gold, der mit dem Echtgeld-Depot durchgeführt wurde.

Im nächsten Teil geht Maxim dann auf den Handel mit Aktien-Optionen ein!

WERBUNG

Anmerkungen im Vorfeld

- Das ist die Vorgehensweise, wie sie zu mir passt. Jeder hat im Grunde einen anderen Trading-Stil und meine Anleitung muss nicht die beste und nicht die einzige richtige sein.

- Ich gehe von einer Kontogröße von 10.000,- EUR aus.

- Optionen können sowohl auf Aktien als auch auf Futures gehandelt werden. Ich handle bevorzugt auf Futures, weil Aktien für mich persönlich zum einen viel zu unberechenbar sind. Zum anderen finde ich, dass die Prämie und die Margin bei Aktien in einem viel schlechteren Verhältnis zueinander stehen, als bei Futures. Das ist allerdings nur meine persönliche Meinung und jeder kann natürlich so handeln wie er möchte. Es gibt auch Trader, die nur Optionen auf Aktien handeln und die Futures links liegen lassen.

- Deshalb stelle ich zum Vergleich zwei Trades vor, einen auf den Future (in diesem Artikel) und einen auf eine Aktie (im nächsten Teil). Den Trade auf die Aktie habe ich im Spielgeld-Konto durchgeführt, was für Demonstrationszwecke ausreicht.

- Ferner, die Screenshots beim Trade auf Gold siehst du ebenfalls aus dem Spielgeld-Konto. Daher wundere dich nicht über den Betrag in Höhe von 1 Mio Dollar. Diesen Trade habe ich jedoch tatsächlich im Echtgeld-Konto durchgeführt.

- Die hier vorgestellten Beispiele führe ich mit der Trader Work Station (TWS) durch (in der klassischen Ansicht). Es gibt auch Anbieter, bei denen man keine spezielle Software, sondern direkt über das Web traden kann. Doch damit habe ich keine Erfahrung und kann dazu leider nichts sagen. Vielleicht gibt es unter den Lesern jemanden, der schon Erfahrung mit beiden Möglichkeiten sammeln konnte?

Umsetzung mit einem Future auf Gold

Nachfolgend erkläre ich, welche Parameter ich mir anschaue bevor ich einen Trade eingehe.

Regelmäßiges Einkommen mit Optionen - detailierte Anleitung im Video-Kurs*

Chartbild

Um zu ermitteln, ob ein Trade eingegangen werden könnte, sehe ich mir zunächst das Chartbild von Gold an. D.h. hier kommt zunächst die Chart- und die Markttechnik zum Einsatz. Die Charts können in der TWS über den Charttrader aufgerufen werden, siehe Abbildung.

Ich verwende bei meinem Trading den ADX-Indikator. Dort, wo die roten Pfeile sind (nächstes Bild), habe ich anhand des ADX-Indikators eine Chance gesehen, dass der Goldkurs die Unterstützung vom Januar nach unten durchbrechen könnte und der Goldkurs fällt. Dadurch hat es sich angeboten, eine Call-Option auf Gold zu verkaufen.

Was sprach gegen den Trade?

Die Unterstützung wurde noch nicht durchbrochen und das Risiko bestand darin, dass der Kurs von der Unterstützung abprallen und dann nach oben verlaufen könnte. Auf der anderen Seite hätte der Kurs auch abprallen und wie ein Stein auf einer Wasseroberfläche entlang der Unterstützung hüpfen können.

Im Nachhinein sieht man, dass es teilweise auch so gekommen ist. Doch das konnte ich zu Beginn noch nicht wissen. Daher habe ich noch weitere Puzzle-Teile betrachtet, um mir ein Gesamtbild zu machen.

Implizite Volatilität

Wenn ich anhand der Chart- und der Markttechnik sehe, dass eine Chance auf einen Trade besteht, schaue ich auf die implizite Volatilität. Unser Ziel ist es, eine möglichst hohe implizite Volatilität beim Basiswert zu haben. Dazu nutze ich den kostenpflichtigen Dienst von ivolatility.com. Kostenpunkt: ca. 15,- EUR pro Monat.

Doch die Realität sieht oft anders aus und manchmal muss man sich auch mit niedrigen Volatilitäten begnügen. Insbesondere dieses Jahr war überwiegend durch niedrige Volatilitäten geprägt.

Ist die implizite Vola zu niedrig, setze ich einen Trade nur auf, wenn ich mindestens $100 Dollar nach Gebühren einnehmen kann. Das hängt natürlich auch mit der Laufzeit der Option zusammen. Wenn das Chartbild eine günstige Ausgangslage bildet, die Prämie jedoch zu niedrig ist, gehe ich keinen Trade ein.

Anhand der Abbildung sieht man, dass die implizite Volatilität auf Gold gegen Ende Oktober ziemlich niedrig war. Daher standen die Chancen schlecht, dass daraus ein Trade werden würde. Doch um dies endgültig zu entscheiden, habe ich mir noch weitere Puzzle-Teilchen angeschaut, die da sind: Saisonale Muster, Commitments of Traders und die Laufzeiten der Option.

Saisonales Muster

Futures verhalten sich nach gewissen saisonalen Mustern. Beispielsweise steigt der Preis für Erdgas in der Regel im Winter (in den USA wird überwiegend mit Erdgas geheizt) und zum Teil im Sommer, wenn die Temperaturen besonders hoch sind (wegen der Klimaanlagen, die es in fast jedem US-Haushalt gibt). Das saisonale Bild für Gold sah zum Zeitpunkt, als ich meine Überlegungen für den Trade angestellt hatte, so aus:

(Quelle)

Anhand der Abbildung sieht man, dass Gold gegen Ende Oktober in der Regel leicht ansteigt und im November sich eher seitwärts bewegt. So ist es im Grunde im Nachhinein auch gekommen.

Aber Achtung: Die saisonalen Muster für sich alleine sind kein Erfolgsgarant und sie können sich sehr wohl als falsch erweisen im Gegensatz zu dem, was an der Börse gerade geschieht. Aus diesem Grund sollte man sie nur als das sehen, was sie sind: Ein Puzzle-Teilchen, welches mit anderen Faktoren zusammen ein Gesamtbild ergibt. Mehr über saisonale Muster kannst du dem Buch „The Complete Guide to Option Selling”* entnehmen.

Commitments of Traders und der CoT-Report

In Deutschland so gut wie unbekannt, in den USA dagegen ziemlich verbreitet. Der CoT-Report ist ein gutes Tool und ein weiteres Mosaiksteinchen, um sich eine Meinung über einen Basiswert zu bilden.

Es würde aber den Rahmen sprengen, hier eine ausführliche Beschreibung abzuliefern.

Achtung: Anfänger können sich mit dem CoT-Report befassen – müssen es aber nicht. Wenn du dich zunächst mit der Chart- und der Markttechnik, der impliziten Volatilität und den saisonalen Mustern beschäftigst, reicht es für den Anfang schon, um Gewinner-Trades zu erzielen.

So sieht der CoT-Report auf Gold grafisch aufbereitet aus:

(Quelle)

Der CoT-Report sagte mir, dass die Commercials sich den Extrempositionen aus dem Jahr 2015 genähert haben. Wenn man jedoch das Jahr 2016 betrachtet, dann sieht man, dass die Commercials durchaus weitere Short-Positionen eingehen können, was für einen steigenden Goldpreis sorgen würde. Und da ich einen Call verkaufen wollte, hätte es bedeutet, dass meine Position in diesem Fall im Verlust enden würde. Aus diesem Grund hat dieses Bild einen Einfluss auf meine Entscheidung über die Laufzeit des Calls gehabt.

Auswahl der Laufzeit der Option

Zunächst folgen ein paar Screenshots, die zeigen, wie man die sogenannte Optionskette mit den Optionen aufruft.

Um die Optionskette aufzurufen, klickt man auf die Schaltfläche „OptionTrader“, die sich nicht weit weg von der Schaltfläche „Chart“ befindet.

Dadurch gelangt man zu dem Fenster mit den Optionsketten. Doch dieser Bereich sieht zunächst noch schwarz aus, da dort noch keine Daten vorhanden sind:

Um dies zu ändern, müssen die Optionen und die dazugehörigen Daten für Gold geladen werden. Dies geschieht, indem man in das linke obere Fenster das Kürzel für Gold eingibt. In der TWS sind es die Buchstaben „GC“:

Nachdem die Daten geladen wurden, sieht man schon die einzelnen Laufzeiten der Optionen und kann damit beginnen, die passende Laufzeit auszusuchen:

Als Anfänger habe ich mich an Jens Rabe orientiert, der empfiehlt: „Bei Futures sollten Optionen mit einer Laufzeit zwischen 60 und 120 Tagen gewählt werden“.

Doch ich verstehe es lediglich als eine Empfehlung, denn ich habe festgestellt, dass diese Laufzeiten sich eher bei hohen Volatilitäten eignen. Bei einer niedrigen impliziten Vola, wie wir sie fast das ganze Jahr 2017 bei nahezu allen Futures hatten, machte es eher Sinn, geringere Laufzeiten zu nehmen.

Das hat nicht immer nur Vorteile aber eine detaillierte Erläuterung würde hier zu weit führen. Bei niedrigen impliziten Volatilitäten suche ich jedenfalls grundsätzlich nach möglichst kurzen Laufzeiten, die zwischen 30 und 40 Tagen liegen, um das Verlustrisiko zu reduzieren.

Der CoT-Report auf Gold hat mich zusätzlich dazu bewogen, nach kürzeren Laufzeiten Ausschau zu halten. In meinem Fall habe ich daher zunächst die Laufzeit von 33 Tagen angeschaut.

Das passende Delta

Habe ich mich für eine Laufzeit entschieden, schaue ich mir das Delta an. Delta ist eine wichtige griechische Kennzahl.

Beim Delta wähle ich grundsätzlich einen Wert zwischen 10 und 12 und folge damit nicht nur der Empfehlung von Jens Rabe in seinem Buch. Vielmehr ist es so, dass Jens Rabe mit seiner Empfehlung seinerseits den Profis an der Börse folgt. Denn es hat sich anhand von empirischen Untersuchungen herausgestellt, dass ein Delta von ca. 10 die besseren statistischen Vorteile liefert.

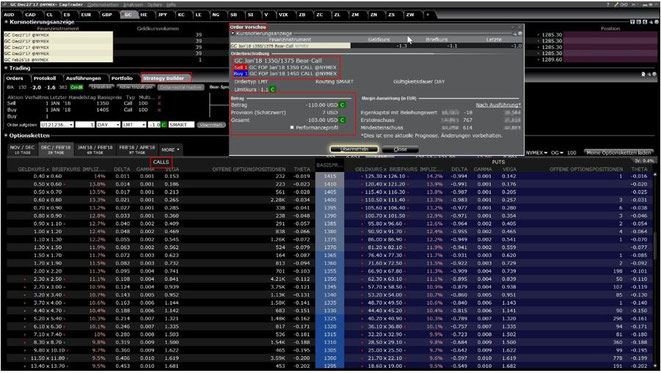

Order bereitstellen

In der Abbildung sieht man, dass ich einen sogenannten Spread gekauft habe. Ein Spread ist eine Strategie bei der man eine Option verkauft und gleichzeitig eine Option kauft. Dadurch reduziert sich zwar die Prämie und die Gebühren erhöhen sich, doch es schützt einen vor größeren Verlusten.

In meinem Fall habe ich einen Call verkauft und gleichzeitig einen Call gekauft, der sich vom Strike weiter entfernt befindet, als der verkaufte Call. Es würde den Rahmen sprengen, an dieser Stelle eine ausführliche Erklärung über Spreads zu platzieren. Jens Rabe erklärt den Spread in diesem Video:

Zusätzliche Infos über Spreads und weitere Strategien wie den sogenannten Iron Condor, Strangle, Straddle usw. findest du im Buch* von Jens.

Bevor ich auf „Übermitteln“ klicke, schaue ich in der Vorschau, ob ich für diesen Trade auch tatsächlich eine Prämie von mind. $100 Dollar nach Abzug der Gebühren bekommen würde.

Dies ist hier der Fall: Die Bruttoeinnahme beträgt im Falle einer erfolgreichen Transaktion $110 Dollar. Nach Abzug der Gebühren bleiben $103 Dollar übrig.

Nachdem ich die Order dann im Markt platziert hatte, hat es nicht lange gedauert bis der Trade zu dem Preis akzeptiert wurde, den ich haben wollte. In der Abbildung siehst du die offene Position, nachdem die Transaktion abgeschlossen war:

Nun konnte ich nichts mehr beeinflussen und das einzige, was mir blieb, war abzuwarten und die Zeit für mich arbeiten zu lassen.

Zum Schluss noch einmal kurz die Zusammenfassung der Überlegungen, die ich vor dem Trade eingegangen bin:

- Chartbild

- Implizite Volatilität

- Saisonales Muster

- Commitments of Traders

- Laufzeit der Option

- Passendes Delta

Worauf ist nach dem Verkauf der Option zu achten? Was ist in welchem Fall zu tun?

Nach dem Verkauf der Option muss zunächst darauf geachtet werden, wie sich der Kurs des Basiswertes und die implizite Volatilität verhält. Und das ist im Grunde der wichtigere Teil des Ganzen. Die meisten möchten bei einem Trade möglichst viel einnehmen.

Doch die Profis an der Börse gehen anders vor. Sie fragen sich nicht, wie viel sie verdienen möchten. Stattdessen stellen sie sich die Frage: „Wie viel bin ich bereit, zu verlieren?“ Bei diesem Trade hätte ich weitaus mehr einnehmen können als die $100 Dollar. Doch ich war nicht bereit, mehr als $100 Dollar zu verlieren.

Ein oder zwei Mal war ich kurz davor, die Position zu schließen weil ich bereits ganz nah an der Verlustgrenze von $100 Dollar war. Glücklicherweise hat sich der Kurs seitwärts bewegt und der Zeitwertverfall hat die Option jeden Tag ein Stückchen billiger werden lassen. Das hat mir ermöglicht, die Option weiterhin im Markt zu lassen, bis ich schließlich soweit war, sie zu schließen. Doch wann schließt man eine Option, die im Gewinn ist?

Wenn es schlecht läuft - rollen oder schließen

Läuft der Trade gegen mich, dann muss der Trade geschlossen oder gerollt werden, je nach eigener Strategie. Rollen bedeutet, den Verlusttrade zu schließen und einen neuen zu eröffnen, um den Verlust auszugleichen.

Deshalb ist der Schritt „Überlegungen vor dem Trade“ so wichtig. Wenn du dich entschieden hast, 1% vom Gesamtkonto zu riskieren, dann solltest du den Trade auch beenden, wenn du 1% im Minus bist.

Beispiel: In unserem Trade zum Gold haben wir $103 Dollar eingenommen. Das ist ca. 1% vom Gesamtkonto in Höhe von 10.000,- EUR. Im Falle eines Verlustes würden wir aussteigen, wenn wir einen Verlust von ca. $100 Dollar erzielen würden. Unser Endstand des Kontos wäre dann $9.900 Dollar.

In unserem Beispiel habe ich den Kurs besonders aufmerksam verfolgt, denn meine ursprüngliche Idee, dass die Unterstützung durchbrochen werden könnte, was eine zügige Abwärtsbewegung hätte auslösen können, ist nicht aufgegangen.

Wenn es gut läuft

Läuft der Trade zu meinen Gunsten, dann steige ich persönlich aus dem Trade aus, wenn ich 80% der Prämie behalten kann. Dies tue ich bei Optionen auf Futures. Würde ich Optionen auf Aktien handeln, dann würde ich schon bei 50% aussteigen.

Das ist natürlich nur eine Empfehlung und man kann die Optionen auch auslaufen lassen, um sich die Gebühren zu sparen. Das ist bei Aktien jedoch nicht immer sinnvoll, wie Jens es beispielsweise in diesem Video erklärt.

Wie wird die Position geschlossen? Indem man sie zurückkauft. Im Screenshot sieht man, dass es einen Button „Close“ gibt. Wenn man ihn betätigt, wird die Position von der Tradingstation automatisch entweder gekauft oder verkauft, je nachdem welche Art von Trade man eingegangen ist.

Da ich die Position für $103 Dollar verkauft hatte, habe ich sie für $20 Dollar zurückgekauft, was einem Gewinn von ca. $80 Dollar entspricht. Natürlich musste ich für die Transaktion noch Gebühren bezahlen und habe somit ca. $77 Dollar netto eingenommen.

Weiterführendes

Dies war eine Anleitung für Anfänger und sie dürfte auch ausreichen. Zumindest für die Zeit, in der man Paper-Trading betreibt. Denn würde man sich wirklich mit allen Themen befassen, die es gibt, würde man mehrere Jahre lang nur die Theorie studieren, bevor man einen ersten Trade mit echtem Geld durchführt.

Meine Empfehlung ist daher: Übe mit einem Spielgeld-Konto und wenn du siehst, dass deine Gewinner die Verlierer übersteigen, kannst du zum Echtgeld-Konto übergehen.

Das Thema Optionshandel ist ziemlich breit gefächert und wenn du dich entschließt, mit Optionen zu handeln, dann kannst du dein Wissen vertiefen und dein Trading verbessern, wenn du dich mit weiterführender Literatur sowie weiterführenden Themen beschäftigst:

- Weitere Bücher wie z.B. The Complete Guide to Option Selling*.

- Weiterführende Strategien. Es gibt sehr viele Strategien da draußen. Ich persönlich habe nur 2 Strategien und das ist auch völlig ausreichend. Trotzdem habe ich mich auch mit anderen Strategien befasst, um mich weiterzubilden.

- Commitments of Traders – für Optionen auf Futures sehr wertvoll.

- Open Interest – Dazu gibt es so gut wie keine Literatur. Allerdings kann Martin Hlouschek dir zu diesem Thema mit diesem Video weiterhelfen.

- Berichtsaison – Besonders für Optionshändler wichtig, welche mit Optionen auf Aktien handeln möchten. Hier gibt es speziell für die Berichtsaison tolle Strategien. Ein Spezialist auf diesem Gebiet ist beispielsweise Christian Schwarzkopf von optionsuniversum.de

- Volatilitätsprodukte (VIX, VXX etc.) – es gibt nicht nur Optionen auf Futures und Aktien, sondern auch auf synthetische Produkte, wie den VIX, den VXX usw. Für den Anfänger verwirrend, für einen Fortgeschrittenen sehr wohl interessant.

- WASDE-Report für alle, die Optionen auf solche Basiswerte wie z.B. Sojabohnen, Weizen oder Mais verkaufen möchten. Ist kein muss, kann aber helfen zu erkennen, warum der Preis dieser Basiswerte sich so verhält wie er es tut.

Empfehlungen für dein Options-Depot

Da ich schon immer bei Captrader* war, kann ich nur etwas über diesen Broker berichten.

Die Mindesteinzahlung bei Captrader beträgt 3.000 EUR.

Das ist für den Optionshandel jedoch viel zu wenig. Folgt man Jens Rabe, so sollte man ca. 25.000 EUR auf der hohen Kante haben. Allerdings hat nicht jeder so viel Geld und für den Anfang reichen auch 10.000 EUR. Die unterste Grenze sollte wirklich bei 5.000 EUR liegen.

Der Grund liegt einfach darin, dass man für jeden offenen Trade beim Broker einen Sicherheitsbetrag hinterlegen muss, der an der Börse „Margin“ genannt wird. Die Höhe der Margin hängt vom Basiswert ab, vom Preis, vom Abstand zum Strike usw. Mehr zum Thema „Margin“ findest du beispielsweise im Buch von Jens Rabe.

Hinweis von Vincent:

Für den Optionshandel benötigst du einen speziellen Broker, denn über deine normale Bank hast du im Normalfall keinen Zugang dazu. Am besten kann man Optionen bei Interactive Brokers (einer der weltweit größten Broker!) und seinen Resellern, wie z. B. BANX*, ARMO*, Captrader* und Lynx* handeln.

Den Optionshandel betreibe ich mit vergünstigten Handelsgebühren über ARMO Broker. Das ist ein deutscher Reseller von Interactive Brokers (einer der weltweit führenden und größten Broker).

ARMO Broker (zu ARMO Broker*) bietet die günstigsten Handelskonditionen unter den Interactive Brokers (einer der weltweit größten Broker; spezialisiert auf den Optionshandel) Resellern. Bei diesem Broker bekommst du einen festen Ansprechpartner und deutschsprachigen Support. Im Rahmen meiner Kooperation mit ARMO erhältst du mit dem Gutscheincode "freaky" hier absolute TOP-Handelskonditionen. Ab 2.000 Euro Einlage kostet ein US-Kontrakt 2 USD (statt 3,30 USD) und Euro Optionen handelst du direkt für 1,60 Euro statt der normalen 1,90 Euro.

Aber auch der ganz normale Aktienhandel ist hier unschlagbar günstig!

Hier kannst du Aktien weltweit günstig an ihren Heimatbörsen handeln. Auch Papiere, die über die üblichen deutschen Depotbanken nicht oder nur sehr teuer zu beziehen sind! US-Aktien kannst du beispielsweise direkt an der Heimatbörse ab 2 USD pro Transaktion handeln!

50 € Cashback bekommen ARMO Kunden, die in den ersten 3 Monaten nach der Kontoeröffnung mindestens 100 € an Gebühren dort verursacht haben.

👉 jetzt bei ARMO Broker vergünstigt Optionen handeln (Code: "freaky")

Schlusswort

In diesem zweiten Teil der Anleitung für einen möglichen Einstieg in den Optionshandel habe ich dir die nötigen Schritte für einen ersten Optionstrade auf einen Future erklärt. Im dritten Teil werde ich dir den einen konkreten Trade mit einer Aktien-Option aufzeigen!

Über den Gastautor

Maxim (37) wohnt in Augsburg und ist von Beruf IT-Projektmanager. Im Jahr 2012 hat er beschlossen, seine Finanzen selbst in die Hand zu nehmen.

Anfangs noch auf Aktien fokussiert, wechselte er schon nach einer relativ kurzen Zeit im Jahr 2013 zum Optionshandel über. Nach einer dreijährigen Ausbildungszeit mit Höhen und Tiefen ist er heute in der Lage, wiederkehrende und stabile Einnahmen aus dem Optionshandel zu erzielen.

Im Jahr 2016 hat er sich entschieden, seinen Blog Handelszeit.com (inzwischen offline) ins Leben zu rufen, um seine Erfahrung mit allen Börsen-Interessierten zu teilen und ihnen den Einstieg in die Welt der Börse zu erleichtern.

Die Schwerpunkte seines Projektes liegen dabei auf dem Optionshandel, Aktien und den Themen, welche den Handel mit Optionen tangieren.

Wenn er in seiner Freizeit nicht gerade an neuen Artikeln über die Börse und Trading schreibt oder verreist ist, so ist er relativ häufig in seinem Stamm-Fitnessstudio zu finden.

freaky finance empfiehlt:

Optionsstrategien für die Praxis:

So sichern Sie sich an der Börse ein regelmäßiges Einkommen*

Sie träumen davon, an der Börse ein Vermögen zu verdienen? Unzählige Bücher versprechen Ihnen die Erfüllung des Traumes. Dieses Buch ist anders! Die Autoren versuchen erst gar nicht, die Story vom schnellen Reichtum zu erzählen. Stattdessen zeigen sie auf, wie man mithilfe einer durchdachten und praxiserprobten Strategie ein regelmäßiges Einkommen an der Börse erzielen kann. Jens Rabe und Kai Skoruppa führen den Leser in die für Außenstehende auf den ersten Blick undurchschaubare Welt der Optionen ein und zeigen, wie dieses Instrument von Profis genutzt wird. Sie geben dem Leser sowohl das theoretische als auch das praktische Rüstzeug an die Hand, damit dieser anschließend selbst erfolgreich agieren kann.

Vielen Dank an Maxim für das Teilen seiner Erfahrungen und der daraus empfohlenen Vorgehensweise für Einsteiger in den Optionshandel.

Hat dir der Artikel gefallen? Gib meiner Facebook-Seite einen Daumen und abonniere mein Wochenupdate "Die Finanzbombe". Beides kannst du auch oben rechts in der Sidebar erledigen.

So verpasst du keine neuen Inhalte und bekommst zusätzlich nützliche Tipps.

Das könnte dich auch interessieren

nächster Artikel

Kommentar schreiben

S. Hansen (Donnerstag, 21 Dezember 2017 09:54)

Sehr guter, ausführlicher Artikel! Verständlicher kann man das Thema kaum rüberbringen. Vielen Dank! Weiter so! Sich im Vorfeld Gedanken über das Verlustlimit zu machen, ist wichtig. Genauso über den Gewinn. Deinen Artikel finde ich gut. Er bringt vielleicht den einen oder anderen wieder an die Börse, obwohl er gebranntes Kind ist.

Vincent (Montag, 01 Januar 2018 13:59)

Danke!

Das Lob geht natürlich an Maxim :)

Emanuel (Sonntag, 14 Januar 2018 13:25)

Hey Maxim,

sehr, sehr starker Artikel. Vielen Dank dafür!

Kommt für mich genau richtig, denn ich möchte mich nun neben Aktienoptionen auch Futureoptionen handeln.

Auch einzelne Titel auf deiner Literaturliste habe ich noch auf Agenda.

Aber die praktische Seite und die einzelnen Gedanken nachvollziehen zu können, finde ich auch immer sehr wichtig!

Ich erhoffe mir, dadurch mein Handeln noch diversifizierter durchzuführen. Ebenso finde ich es ganz nett bei Futures, dass größere Prämieneinnahmen pro einzelnen Trade möglich sind + dass die Margin im Vergleich zu Aktienoptionen angeblich geringer sein soll (evtl. kannst du das nochmal bestätigen?!).

Gruß,

Emanuel

Maxim (Montag, 15 Januar 2018 15:26)

Hallo Emanuel,

danke für die positive Rückmeldung, das freut mich natürlich. Zu deiner Frage: bei Futures ist die Margin nicht immer geringer als bei Aktien, jedoch oft. Was mir bei Futures gefällt, ist das Verhältnis zwischen der Prämie und der Margin. Ich bin gerade dabei, eine zweite Anleitung zu erstellen. Dort wird es um den Optionshandel auf Aktien gehen. Ich hoffe ein paar Beispiele zeigen zu können.

Christoph (Dienstag, 02 Juni 2020 20:45)

Hallo, da ich noch ziemlich neu bin im Thema und mich gerade einlesen:

Wenn bei einer Put Option der Verfallstag gleich dem Ex-Dividendentermin entspricht und man bekommt die Aktie angediehen. Ist man dann dividendenberechtigt?

Vincent (Freitag, 05 Juni 2020 16:30)

Hallo Christoph,

ich meine das klappt nicht, weil die tatsächliche Einbuchung nicht am Verfallstag selber stattfindet, sondern erst über das Wochenende. Somit hast du am entscheidenden Tag keinen bezugsberichtigten Bestand (jedenfalls nicht aus der entsprechenden Option). Kann aber auch sein, dass ich da falsch liege...

Beste Grüße

Vincent

lxbfYeaa (Sonntag, 05 Mai 2024 01:52)

1

pHqghUme (Samstag, 11 Mai 2024 12:05)

1