Aktiv vs. passiv - der ewige Kampf

Gibt es doch aktive Fonds, die langfristig besser performen als ETFs?

Du als gut informierter Finanzblog-Leser fragst dich das wahrscheinlich schon lange nicht mehr. Zu oft hast du gelesen, wieso die passive Variante die einzig wahre und logischerweise die besser abschneidende sein soll.

Du kennst viele der gängigen Argumente sicher bereits und hast bestimmt die "Bibel" des passiven Investierens von Gerd Kommer* gelesen. Mir geht es nicht anders!

In diesem Artikel möchte ich davon berichten wie ich kürzlich trotzdem dazu kam, selbst noch mal aktiv gemanagte Fonds mit ETFs zu vergleichen.

Das Ergebnis war so überraschend, dass ich noch weiter forschte und interessante Entdeckungen machte.

WERBUNG

Aktiv gemanagte Fonds

Investmentfonds.

Die Wunderwaffe der Finanzindustrie.

Sie ermöglichen dem Kleinanleger regelmäßiges sparen und eine breite Streuung - nötigenfalls auch mit nur kleinen Beträgen.

Ganze Teams von Fondsmanagern analysieren und bekümmern die Zusammensetzung von aktiv gemanagten Fonds.

Der Verbraucher war angesichts der vom Bankberater gebetsmühlenartig vorgetragenen Vorteile regelrecht euphorisiert. Ausgabeaufschläge, Management-, Performance- und alle möglichen weiteren Gebühren wurden lange klaglos bezahlt.

Dafür wähnte man seine Investition schließlich in guten Händen. So war es jahrelang Standard.

ETFs - die passive Variante

Bis plötzlich Indexzertifikate und Indexfonds das Licht der Welt erblickten. Eine komplette Indexnachbildung war bis 1998 gesetzlich gar nicht möglich! Fristeten sie zunächst ein Nischendasein ohne wirklich große Aufmerksamkeit zu erhalten, wurden sie im Laufe der Jahre immer populärer.

Im Verhältnis zu den aktiv gemanagten Fonds sind ihre passiven Verwandten zwar immer noch stark unterrepräsentiert aber allgemein stark im Kommen.

Und speziell in der Finanzblog-Szene gehört es zum guten Ton, die Macht der sogenannten ETFs zu beschwören. Ob der mantraartig runtergebeteten

Kotenvorteile gegenüber den, wie oben erklärt, ohnehin schon genialen aktiv gemanagten Fonds, ist das leicht nachvollziehbar.

Hier werden also die oben genannten Vorteile und die Kostenersparnis für die Fondsmanager und ähnliches kombiniert und ergeben einen "Hype".

Auch ich war geimpft und hatte es verinnerlicht: Aktive Fonds sind auf Grund ihrer teuren Kostenstruktur wo möglich zu meiden - ein passender ETF-Ersatz ist unbedingt vorzuziehen!

Ausgabeaufschläge entfallen nämlich im ETF-Universum und diverse Studien haben zu Tage gebracht, dass aktive Fonds üblicherweise, wenn überhaupt, nur sporadisch in der Lage sind, eine bessere Rendite zu erwirtschaften, als die neu modernen börsengehandelten Index-Fonds (englisch: Exchange Traded Funds = kurz ETFs) . Diese bilden dabei 1:1 den jeweils zu Grunde liegenden Index ab und sind somit per Definition: Durchschnitt.

WERBUNG

Woher kamen die Zweifel?

Vor einiger Zeit schrieb mir ein Leser im Rahmen meines kostenlosen Finanzcoachings, dass er erwägt unter anderem, in den DWS TOP Dividende Fonds zu investieren.

Wohlwissend, dass dieser aktiv gemanagt wird und dass die Kosten dadurch höher ausfallen als bei einem ETF. Wörtlich schrieb er:

"Trotz der höheren Kosten bei einem aktiv gemanagten Fonds denke ich, dass dort eine höhere Wertentwicklung über eine längere Zeit entfaltet werden kann, weil dort eine ständige Umschichtung in attraktive Unternehmen stattfindet."

Meine zwischenzeitliche, kurze Reaktion, die ich dazu im Kopf hatte (aber so nicht kundtat), war durchaus standard-brainwashed:

Quatsch - ETF is eh besser!

Geprüft hatte ich das nicht, da er seinen Anlageansatz selbst noch einmal etwas anders positionierte. So wurde das Thema gar nicht weiter vertieft.

Interessant ist auf jeden Fall, dass ich den DWS TOP Dividende selbst im Depot habe! Ich hatte ihn 2007 mal eine Zeit lang bei der Consorsbank* als Sparplan laufen.

Im Rahmen einer Aktion entfiel der Ausgabeaufschlag, wenn man den Sparplan mehr als 12 Monate aufrecht hielt. An die exakten Bedingungen erinnere ich mich nicht mehr.

Es ist jedenfalls ein bisschen was zusammen gekommen:

Ein weiterer Stein des Anstoßes war folgende Frage, die neulich im Forum auf der Finanzblogroll auftauchte:

Bei der Gelegenheit kam mir auch die Frage von meinem Leser wieder in den Sinn. Der Sache muss doch mal auf den Grund gegangen werden! Nur die

Zeit war knapp. Ich war doch mit der Auswertung der Blogparade von Fyoumoney beschäftigt! Und auch danach musste ich die Recherche immer wieder verschieben...

Nun hatte ich endlich etwas Luft und schaute ich mir die Sache einmal genauer an.

Über die Seite justETF war schnell ein geeigneter Dividenden-ETF gefunden.

ETF Suche --> alle Anlageklassen --> Aktien --> Region: Welt --> Aktienstrategie: Dividenden

Und zwar der:

iShares STOXX Global Select Dividend 100 ETF

ISIN DE000A0F5UH1; WKN A0F5UH

Nachdem was man gefühlt in jedem zweiten Finanzblogartikel liest (ich predige das gleiche!), wäre es ja wohl gelacht, wenn ein ETF mit schmalen Kosten (TER 0,46%) über einen längeren Zeitraum nicht besser abschneidet, als ein aktiv gemanagter Fonds mit einer TER von 1,45%.

WERBUNG

Der Vergleich

So genug philosophiert. Was sagen die Zahlen? Was sind die Fakten? Wie sieht nun der direkte Vergleich aus?

Schwarze Line = DWS TOP DIVIDENDE - LD EUR DIS (WKN: 984811)

Blaue Linie = iShares STOXX Global Select Dividend 100 ETF (WKN A0F5UH)

Hier der Vergleich der letzten 5 Jahre:

Da muss man schon die Lupe rausholen, um "entsetzt" festzustellen, dass der aktiv gemanagte Fonds hier tatsächlich vorne liegt.

Zugegeben minimal - aber erwartet hatte ich das nicht!

Im Finanzblogroll-Forum kam User Tobi zu dem gleichen Ergebnis.

Er formulierte treffend:

Ich wollte aber die Ehrenrettung der ETFs herbeiführen. Also probierte ich es mit einem Vergleich über einen noch längeren Zeitraum. Der ETF wurde am 25.09.2009 aufgelegt.

Hier der Vergleich ab dem genannten Auflagedatum des ETF:

Na bitte - geht doch! Ehre gerettet. Hier liegt der ETF knapp vorne!

Und gleichzeitig die Erkenntnis: Ich konnte 2007 gar nicht in den ETF investieren, weil es ihn noch gar nicht gab! Tatsächlich gab es im Januar 2007, als ich den Sparplan auf den DWS TOP Dividende begann, keinen der 6 bei justETF angezeigten passenden ETFs.

Im März 2009 beendete ich den Sparplan und ließ die Anteile im Depot. Seither werden nur einmal im Jahr die Ausschüttungen automatisch in neue Anteile investiert. Der Vergleich zeigt mir, dass ich das ruhigen Gewissens so weiter laufen lassen kann.

Zumal sich seit Februar 2013 auch der kostengünstige ETF in meinem Depot lümmelt:

Im Rahmen meiner Recherche ist mir auch aufgefallen, dass die Frage nach dem DWS TOP Dividende im Vergleich mit Dividenden ETFs keine neue ist.

- Bei "Finanziell umdenken!" wurde auch schon mal verglichen: Hier

- Das Extra-Magazin warnt sogar vor den Tücken der Dividenden ETFs: Hier

- n-tv stellt die besten Dividendenfonds vor: Hier

Zwischenfazit

Der DWS TOP Dividende scheint seine Gebühren wert zu sein. Den Vergleich mit ETFs im Dividenden-Segment braucht er nicht zu scheuen.

Dies ist ein Beispiel dafür, dass das pauschale verteufeln aktiv gemanagter Produkte nicht in jedem Fall gerechtfertigt ist. Wenn man aus irgendwelchen Gründen sein Geld lieber in aktiv gemanagte Produkte investieren möchte, führt das nicht immer zwangsläufig in ein finanzielles Desaster, wie man es oftmals pauschalisiert weißgemacht bekommt.

Ausnahmen bestätigen die Regel und eine Prüfung kann sich lohnen!

WERBUNG

Gibt es noch weitere Beispiele?

Nun ist das obige Ergebnis sehr knapp und über den längst möglichen Vergleichszeitraum auch wieder anders als über 5 Jahre.

Ich habe mich auf die Suche nach weiteren Beispielen gemacht.

Fonds, von denen man hört und liest, dass sie langfristig ganz gut performen:

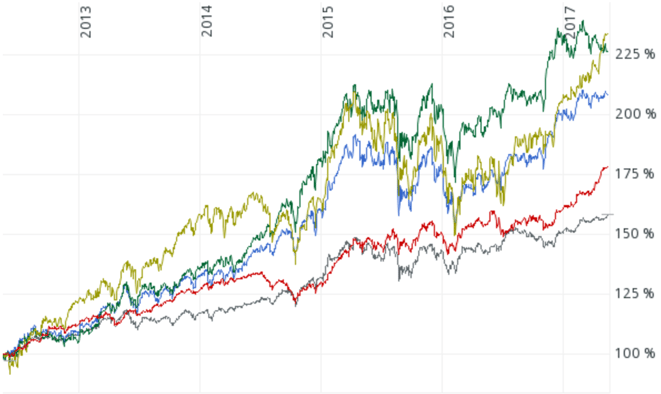

Flossbach von Storch SICAV - Multiple Opportunities (grau/schwarz)

WKN: A0M430 / ISIN: LU0323578657

Mischonds International, sparplanfähig, TER 1,68%, Volumen 12,07 Mrd., ausschüttend, Volatilität 5 Jahre 8,60%

Fidelity Funds - America Fund A-ACC-Euro (dunkelgrün)

WKN: A0J22F / ISIN: LU0251127410

Aktien USA, nicht sparplanfähig, TER 1,89%, Volumen 8,8 Mrd.,

thesaurierend, Volatilität 5 Jahre 15,02%

DWS Deutschland (gelbgrün)

WKN: 849096 / ISIN: DE0008490962

Aktien Deutschland, sparplanfähig, TER 1,4%, Volumen 6,46 Mrd.,

thesaurierend, Volatilität 5 Jahre 20,09%

Frankfurter Aktienfonds für Stiftungen (rot)

WKN: A0M8HD / ISIN: DE000A0M8HD2

Aktien International, sparplanfähig, TER 1,19%, Volumen 1,84 Mrd., thesaurierend, Volatilität 5 Jahre 8,19%

Diese habe ich mit dem allseits beliebten MSCI WORLD INDEX (blau) verglichen, auch wenn das nicht für jeden der oben aufgeführten Fonds der passende Vergleichsindex ist. Der MSCI World weist über die letzten 5 Jahre eine Volatilität von 11,26% auf und ETFs auf diesen Index sind ETFs schon mit einer TER von um die 0,2% zu haben.

Hier der Vergleich über die vergangenen 5 Jahre:

Das ergibt ein durchwachsenes Ergebnis. Zwei der Fonds schneiden schlechter und zwei besser ab, als der MSCI WORLD INDEX.

Schauen wir auf die Entwicklung seit Anfang 2008. Weiter zurück konnte ich nicht gehen. Zum einen weil es den DWS Deutschland vorher nicht gab und zum anderen die Funktion in dem Vergleichstool bei der comdirect auch ohne den DWS Deutschland nicht viel ältere Daten hergibt.

Hier treffen sich interessanterweise alle aktiv gemanagten Fonds ein gutes Stück nördlich vom MSCI WORLD INDEX. Alle 4 erzielten für diesen Vergleichszeitraum ein deutlich besseres Ergebnis.

Zwei davon sogar mit einer kleineren Volatilität in den letzten 5 Jahren. Die Wertschwankungen waren also geringer als beim MSCI WORLD INDEX. Für sicherheitsbewusste Anleger ist das durchaus ein zusätzliches Kriterium. Schließlich schont eine kleinere Schwankungsbreite die Nerven!

Wie ich die Kosten für aktive Fonds drücke

Hast du wie ich auch aktive Fonds im Depot, die langfristig behalten möchtest? Um die Kosten der aktiven Produkte in Richting ETF-Niveau zu drücken nutze ich das Rentablo Cashback*. Das garantiert die höchste Rückerstattung von Provisionen. Mit den Rentablo-Konditionen spare ich nicht nur die Ausgabeaufschläge und die Bestandsprovision, sondern sichere mir ebenso Vorteile und Sonderkonditionen beim Wertpapierhandel.

Rentablo - Mehr Rendite mit Cashback!

- Garantiert die höchste Rückerstattung am Markt

- Solltest du jemals ein besseres öffentliches Angebot eines anderen Anbieters entdecken, passen wir deine Konditionen an

- Dein Vermögen wächst? Automatischer Tarifwechsel zum für dich günstigeren Tarif

Fair und total einfach: Hole dir mit Rentablo Cashback die Provisionen zurück und gib deiner Fondsrendite Schub – hier informieren*!

Schlusswort

Groß bewerten will ich das Ergebnis an sich nicht. Wahrscheinlich ist es leicht andere Ergebnisse zu bekommen, wenn man einzelne Parameter ändert. Ich habe es nicht ausprobiert. Vieles ist Geschmackssache und jeder will was anderes...

Es geht mir jedenfalls überhaupt nicht darum, ETFs in einem schlechten Licht dastehen zu lassen. Es wird etliche Beispiele geben, wo die Ergebnisse deutlich zu Gunsten der passiven Produkte ausfallen.

Zudem ist es auch so, dass die meist viel höheren Gebühren für die aktiven Produkte immer anfallen. Die musst du zahlen. Ganz egal wie der Fonds deiner Wahl sich entwickelt. ETFs eignen sich, um die Kostenstruktur von vornherein niedriger zu halten. Denn vorher weißt du schließlich nie wie sich ein Fonds entwickeln wird. Unabhängig davon ob ETF oder mit Fondsmanagement.

Mein eigenes Depot beinhaltet haufenweise ETFs!

Recht aktuell ist dieser Artikel in dem ETF sogar als Massenvernichtungswaffen bezeichnet werden. Ich finde die Aussage schwachsinnig und erwähne es nur, weil es zum Thema passt und deutlich macht, dass die Angst der Fondsmanager immer größer wird, selbst überflüssig zu werden. Ich denke die guten werden sich halten. Qualität setzt sich durch!

Ich finde es aber erstaunlich, dass die ansonsten einheitlich positive Berichterstattung über ETFs einen dermaßen beeinflusst, dass man sich dem Glauben komplett hingibt und pauschal für alle Fälle zutreffend hält. Zumindest habe ich mich dabei ertappt. Umso überraschter war ich, dass ich mühelos Beispiele gefunden habe, für die das mehrheitlich berichtete nicht zutrifft.

Abschließend möchte ich in diesem Zusammenhang Martin von Zinskraft zitieren:

"Benutze deinen Kopf, hinterfrage Dinge!

Recherchiere selbst und informiere dich! Lass dir nichts aufschwatzen! Nur weil „die meisten Leute“ Dinge so tun, wie sie sie tun, heißt das nicht, dass dies die richtige Lösung ist und du es für dich genauso machen sollst!"

So hat er es letzte Woche in seinem wunderbaren Gastartikel bei mir geschrieben. Das passt doch perfekt!

Weitere Artikel dieser ETF-Serie

Indexfonds: Warum ETFs eine Erfolgsgeschichte sind. Vermögensaufbau kann auch einfach sein...

Was sind die Unterschiede sowie die Vor- und Nachteile der verschiedenen Vehikel, und wie funktionieren sie?

In diesem Teil der ETF-Serie erklärt Der Depotstudent Dominik, wie man mit wenig Aufwand die ganze Welt in sein Depot holt.

Funktionsweisen, Unterschiede und potenzielle Risiken in der Theorie. Sebastian von rock-die-boerse.de beschreibt hier die unterschiedlichen Indexabbildungen und deren Eigenheiten.

Sicherheit oder Rendite? Das ist die Frage, der Sebastian im 2. Teil seines Gastartikels auf den Grund geht. Er beschreibt, welche Auswirkungen die unterschiedlichen Replikationsmethoden in der Praxis haben.

Mittlerweile gibt es fast 5.000 Indexfonds, und es werden täglich mehr. Behalte den Überblick und finde mit Hilfe dieser ultimativen ETF Checkliste den für dich passenden Indexfonds.

Sind Smart Beta ETFs herkömmlichen ETFs durch intelligente Anlagestrategien überlegen? Vorteile, Risiken und wie smart diese Investment-Strategie tatsächlich ist.

Immobilien- und REIT-ETFs eigen sich hervorragend, um das berühmte Betongold einfach und auch in kleineren Stückelungen effektiv in den Vermögensmix zu integrieren. Was zu beachten ist, erfährst du in diesem Artikel.

Die meisten Anleger orientieren sich bei der ETF-Auswahl an der Total Expense Ratio (TER), den jährlichen Verwaltungsgebühren, eines Indexfonds. Doch ist diese Kostengröße wirklich zielführend? In diesem Artikel erfährst du mehr über die tatsächlichen Kosten eines ETF.

Deine Meinung ist gefragt!

Wie siehst du die Frage aktive Fonds vs. ETFs? Hat dich die Berichterstattung PRO ETF auch schon vom eigenen Denken befreit? Kennst du weitere Beispiele in denen aktive Fonds eine echte Alternative sein können? Oder spielst du komplett die Kosten-Karte und setzt stumpf auf ETFs, um wenigstens bei den Gebühren auf der Gewinnerseite zu sein?

Ich freue mich wie immer auf deine Kommentare!

freaky finance empfiehlt passend zum Thema:

Neben dem Einschalten des Kopfes hilft natürlich Weiterbildung! Eine Möglichkeit ist lesen :)

In der neuen, komplett aktualisierten Auflage seines Klassikers lernen Sparer, wie sie ihr persönliches Index-Portfolio zusammenstellen und managen, und so auf lange Sicht mit minimalem Aufwand zu einer attraktiven Rendite kommen. Und zwar ohne, dass die Bank mitverdient!

Souverän investieren mit Indexfonds & ETFs*

Suchst du noch einen Broker für den ETF-Handel? Die freaky finance Empfehlungen:

Vorab sei gesagt, dass du aufgrund der Vielzahl an verschiedenen ETFs, deren unterschiedliche Anlagestrategien und Ertragsverwendungen deine Entscheidung für einen bestimmtem ETF immer vor die Auswahl deines Brokers stellen solltest. Denn nur wenn du genau weißt, in welches Produkt du investieren möchtest, kannst du anschließend den am besten für deine Bedürfnisse geeigneten Broker finden. Aktualisierter Stand vom 12.01.2020:

Aktuell ist Trade Republic (zu Trade Republic*) mein Favorit sowohl für den Wertpapierkauf, als auch für ETF-Sparpläne. Bei Deutschlands erstem mobilen und provisionsfreien Broker handelt man Aktien, ETFs und Derivate ohne Orderprovisionen. Für die Abwicklung fällt lediglich ein Euro Fremdkostenpauschale an. Über 300 ETFs sind sogar komplett kostenfrei besparbar! Diese Kosten sind kaum noch zu unterbieten. Allerdings mag die ausschließliche Depotführung per Smartphone nicht jedermanns Sache sein oder der gewünschte ETF wird hier nicht angeboten.

Dann kommt alternativ die Onvista Bank (zur Onvista Bank*) in Frage. Die dort sparplanfähig angebotenen ETFs gibt es grundsätzlich für 1 € Flat pro Ausführung. Möglich ist das ab 50 € in 50 €-Schritten bis maximal 500 € als Sparrate.

Für Sparraten von 25 (bei Onvista ohnehin nicht möglich) oder 50 € haben comdirect und Consorsbank günstigere Standardgebühren mit jeweils 1,5 % (entspricht 0,38 € bei einer Rate von 25 € bzw. 0,75 € bei 50 € Raten pro Ausführung):

Bei comdirect (zum comdirect Depot*) bin ich selbst bereits seit vielen Jahren begeisterter Kunde. Diese Direktbank wirft an dieser Stelle ein starkes Pfund in die Runde und bietet aktuell an, gebührenfrei in 130 Top-Preis ETFs zu investieren. Für die anderen ETF-Sparpläne fällt dort eine Gebühr von 1,50 % pro Sparrate an. Die Sparraten sind ab 25 € individuell bestimmbar und nicht an ein festes Vielfaches gekoppelt wie z. B. bei der Onvista Bank.

Ein weiterer Broker, mit welchem ich bereits in der Vergangenheit gute Erfahrungen gemacht habe, ist die Consorsbank (zur Consorsbank*). Hier erhältst du derzeit 220 ETFs gebührenfrei im Sparplan und insbesondere als Kleinsparer mit monatlichen Sparraten zwischen 25 und (rechnerisch) 66 € ein umfangreiches ETF Sparplanangebot mit Vorteilen im Gebührenmodell. Bei Beträgen darüber hinaus lohnt sich jedoch nochmal ein Vergleich mit den Konditionen anderen Anbieter.

Bei der DKB (zur DKB*) gibt es aktuell 119 Aktions-ETFs, die für 0,49 € Ausführungsgebühr bespart werden können. Für alle anderen ETF-Sparpläne werden 1,50 € pro Ausführung fällig. Bei höheren Sparraten wird es hier also günstiger, als bei den Anbietern, die prozentuale Gebühren verlangen. Allerdings finde ich die Bedieneroberfläche für das Anlegen der Sparpläne dort sehr unpraktisch – aber das ist ja auch ein Stück weit Geschmackssache.

Das Depot bei der ING-Bank (zum ING-Depot*) bietet die Möglichkeit, Sparpläne mit einer Mindestsparrate von 50 Euro auf 370 verschiedene ETFs anzulegen. Davon sind 60 kostenlos – die restlichen liegen bei 1,75 % Gebühren pro Ausführung. Wenn du deine Käufe lieber manuell ausführen möchtest, kommt hier die eigentliche Stärke des ING-Bank Angebotes zum Vorschein: Ab einem Anlagebetrag von 1.000 Euro kannst du nämlich gebührenfrei in einen der über 150 Aktions-ETFs investieren.

ETF Extra-Magazin

Vielleicht ist ja auch das ETF Extra-Magazin etwas für dich. In der monatlich erscheinenden Zeitschrift gibt es alle Neuigkeiten rund um das Thema ETFs!

Schau dich auf der Shop Seite um - bestimmt ist etwas interessantes für dich dabei!

Klicke das Bild an, um zum Online-Shop des Extra-Magazins* zu gelangen.

Hat dir der Artikel gefallen?

Abonniere meinen Newsletter "Die Finanzbombe" und gib der Facebook-Seite einen Daumen. Beides kannst du oben rechts in der Sidebar erledigen.

So verpasst du keine neuen Inhalte und bekommst zusätzlich nützliche Tipps.

vorheriger Artikel

Das könnte dich auch interessieren

nächster Artikel

Kommentar schreiben

Joerg (Dienstag, 16 Mai 2017 15:37)

Richtig vergleichen?!

Bei deinem Comdirect-basierten Fonds-Vergleich sind die Ausschuettungen nicht dabei? oder?

Beim Fondsvergleich deshalb lieber Fondsweb.de nehmen ...

Hier steht/habe ich gelernt, wie's geht: https://www.finanzwesir.com/blog/msci-world-dws-top-dividende#1481809036

und der ganze Beitrag

https://www.finanzwesir.com/blog/msci-world-dws-top-dividende

behandelt auch den DWS TopDiv etc ...

Zitat-des-Tages: "Jeder Idiot kann dir sagen, welcher aktive Fonds in der Vergangenheit den ETF-xy/Index-z uebertroffen hat ... mich interessiert aber welcher aktive Fonds die naechsten 20-40 Jahre besser laeuft. Wer kann mir da helfen?!"

Vincent (Dienstag, 16 Mai 2017 16:27)

Hallo Joerg,

danke für den Hinweis zu fondsweb.

Ich muss sagen, dass es optisch wiklich besser aussieht bzw. den Vorteil hat, dass die Fonds mit den zugeordneten Farben direkt unter dem Chart sind und so bei einem Screenshot einfach integriert werden können.

Leider habe ich nicht gefunden wie man einen individuellen Zeitraum einstellen kann. Wie es aussieht springt das Tool aber selbstständig zu dem frühesten Zeitpunkt zu dem es alles ausgewählten Charts gab. Auch konnte ich den MSCI WORLD INDEX nicht direkt in den Vergleich einbauen. Unter Benchmark stand er nicht zur Verfügung. Ich habe mir nun mit einem populären ETF auf den MSCI World beholfen.

Lange Rede kurzer Sinn. Das Ergebnis ist identisch!

Ob ich richtig verglichen habe kann ich dir nicht sicher sagen. Zumindest aber nach bestem Wissen und Gewissen und dein Vorschlag (mein erstes Mal bei fondsweb; hoffentlich alles richtig gemacht!) hat exakt das selbe Ergebnis gebracht wie das was ich für den Artikel herausgearbeitet habe. Bei comdirect habe ich für den Vergleich Performance-Charts gewählt. Da sollten die Ausschüttungen ja mit drin sein...

Hier findest du das Ergebnis bei Fondsweb: http://www.fondsweb.de/chartvergleich/DE000A0M8HD...

Das Zitat des Tages bringt mir nix, weil es genauso für alle anderen Produkte zutrifft. Wir können generell immer nur in die Vergangenheit schauen. Egal ob aktiv, passiv oder sonstirgendwas. Zukunft ist immer Spekulation!

In diesem Sinne: Happy Trades und beste Grüße

Vincent

Chris (Mittwoch, 17 Mai 2017 13:01)

Hi Vincent,

mal wieder ein klasse Artikel! Interessant ist ja, dass die Masse der Fonds schlechter abschneidet wie einfache Index ETFs. Das macht es für den 0-8-15 Anleger dann schwerer die "richtigen" Fonds zu finden.

Eine Sache möchte ich noch hinzufügen. Ich persönlich setze immer nur auf ausschüttende, sowie replizierende Fonds, die die Aktienanteile auch wirklich erwerben. Ausschüttende Fonds werden ja direkt besteuert, während der Investor die theausierenden teilweise selbst versteuern muss (je nach Land der beinhaltenden Aktien). Replizierend, da ich echte Werte im ETF haben möchte und keine swap basierten Verträge. Muss natürlich jeder für sich selber entscheiden :-).

Beste Grüße

Chris

Vincent (Mittwoch, 17 Mai 2017 19:22)

Moin Chris,

Danke! Der Rest der Finanzszene scheint mir ein wenig verschreckt ;)

Dabei hast du vollkommen recht: Die Masse der aktiv gemanagten Fonds performt schlechter als ETFs. Das wollte ich mit meinem Artikel gar nicht in Frage stellen und habe es sogar extra dazu geschrieben.

Wer nun wirklich aktive Fonds sucht findet ja ein paar Beispiele im Artikel. Ansonsten denke ich auch, dass man mit ETFs gut beraten ist.

Der Hinweis zu der Besteuerung ist berechtigt. Aber ab 2018 ist das elendige Thema steuereinfach/steuerhässlich hinfällig. Dann tritt ein neues Gesetz dazu in Kraft.

Danke für deinen Kommentar!

Gruß

Vincent

Danny (Mittwoch, 17 Mai 2017 21:16)

Hey Vincent,

ein sehr ausführlicher Artikel. Ich denke das, dass persönliche Verlangen bei der Auswahl zwischen aktiv und passiven Investments eine große Rolle spielt. Solange man sich vorher überlegt welches Ziel man verfolgen will und nicht drauf los kauft und im schlimmsten Fall ein mieses Produkt gekauft hat, ist alles wunderbar.

Interessant finde ich jedoch wie wenig unterschied zwischen dem ETF und Fonds eigentlich herrscht. Die Frage ist nur wie lange kann der Fonds das aufrecht halten. Ich denke wenn wir nochmal 10 Jahre drauf legen könnte die Differenz inzwischen gewachsen sein.

Ich hatte vor einiger Zeit einen ähnlichen Artikel geschrieben wo sich eventuell noch die ein oder andere Zusatzinformation für deine Leser versteckt.

Beste Grüße und ruhigen Dienst ;).

Danny

Vincent (Mittwoch, 17 Mai 2017 21:40)

Moin Danny,

logo: Augen auf beim Fonds-Kauf!

Jeder hat individuelle Bedürfnisse und sollte diese beim Investieren berücksichtigen.

Die nächsten 10 Jahre stellen in der Tat eine interessante Frage dar. Die Fonds in meinem Vergleich sind aktuelle alle um die 10 Jahre alt. Weiter zurück kann man also noch nicht vergleichen. Kann gut sein, dass die ETFs ihren Kostenvorteil in den nächsten 10 Jahren ausspielen. Es bleibt spannend! Wie die Überschrift schon sagt: Der ewige Kampf ;)

Deinen Artikel zum Thema verlinke ich gerne hier für die Leser:

http://www.kleinkapital.de/passive-vs-aktive-investieren-welches-ist-die-bessere-wahl/

Beste Grüße

Vincent

Thomas von DIVDepot (Dienstag, 23 Mai 2017 20:43)

Hallo Vincent,

danke für den schönen Vergleich. Ich hätte auch mit einem größeren Unterschied gerechnet.

Was ich ebenfalls sehe ist, dass insbesondere bei Nebenwerten bzw. Nebenindizes oder Branchen die aktive Fondsauswahl seine Berechtigung hat. Wie ich kürzlich in meinem Goldminen-ETF Artikel gezeigt habe kann es nämlich passieren, dass sich passive Fonds selbst beeinflussen in dem sie ihren Markt beherrschen. Das wäre bei einem aktiven Fonds jedenfalls nicht so.

Grüße Thomas

David (Mittwoch, 24 Mai 2017 10:47)

Trotz einiger guter Fonds, überwiegen für mich im Großen und Ganzen die negativen Aspekte eines aktiv gemanagten Fonds. Denn Fakt ist ja, dass eine durchschnittliche Rendite der letzten 5 Jahre, die aber in den meisten Prospekten angegeben wird, absolut keine Aussagekraft hat.

Die jährlichen Kosten werden immer von dem zum Jahresende aufgelaufenen Depotwert abgezogen, unabhängig davon, ob es in diesem Jahr einen Renditeverlust gab oder nicht. Sind die Werte stark schwankend und das sind sie in den meisten Fällen, zehren Kosten die Rendite förmlich auf.

http://2i-services.com/passive-geldanlage/

Vincent (Mittwoch, 24 Mai 2017 11:30)

Hallo Thomas,

danke für deinen Kommentar und den Hinweis auf deinen Artikel. http://divdepot.de/kursmanipulation-durch-etfs/

Den verlinke ich hier auch gerne mal, weil er die Sache auch nicht einseitig sondern objektiv betrachtet.

Das finde ich gut. Wir sollten uns der Nachteile der ETF-Anlage bewusst sein. Die hast du schön herausgearbeitet.

Danke und Gruß

Vincent

Vincent (Mittwoch, 24 Mai 2017 11:35)

Hallo David,

ich finde einen 5jährigen Betrachtungszeitraum auch viel zu kurz.

Gerne hätte ich für meinen Artikel auch noch weiter zurückgeblickt als bis Anfang 2008. Dies war aber eben wie im Artikel geschrieben nicht möglich. Es kann gut sein, dass im Laufe der Zeit, der Kostenvorteil der passiven Fonds deutlicher wird. In ein paar Jahren wissen wir mehr ;)

Danke für deinen Kommentar!

Gruß

Vincent

David (Mittwoch, 24 Mai 2017 11:54)

Hi Vincent,

man sollte immer bedenken, dass die Aussage, "passiv gemanagte Fonds würden aus Kostengründen per se besser abschneiden", auf langfristigen Durchschnittswerten basiert. Denn der Einwand ist ja, dass die Outperformance der meisten aktiv gemanagten Fonds nur über kurze Phasen erreicht werden kann, langfristig aber nicht. Die damit einhergehenden theoretischen Annahmen sind meines Erachtens daher auch plausibel, denn nicht nur der Kostenfaktor ist in diesem Fall zu betrachten, sondern auch die Unbeständigkeit der Outperformance dieser aktiven Fonds. Im kurzfristigen Vergleich kann das aber nicht aufgezeigt werden, daher wäre es eher am Thema vorbei. Aber was man aufzeigen kann ist klar der Kostenunterschied.

Grüße

David

Roman Kurevic (Montag, 05 Juni 2017 17:55)

Die Vergleiche berücksichtigen leider auch nicht, wie der Drawdown zu einem aktiven Produkt liegt. Wer einen DAX ETF im März 2000 gekauft hat, musste fast 15 Jahre warten, bis er ein Plus von +2,084% p.a. geschafft hat. Hätte er nur mal eine 15 jährige Anleihe gekauft in 2000! Er musste zwischenzeitlich Verluste von 80% verkraften und teilweise ging auch gefühlt die Welt unter...emotional eine Achterbahnfahrt!

Dies bedeutet nicht, dass aktive Produkte zwangsläufig besser performen - aber ETFs wurden nun auch zum "besten" Zeitpunkt erfunden...die US Börsen explodieren seit 1982 und alle Rückschläge waren bisher nur "temporär".

Auch die Vergleiche seit 2009 hinken daher (Vorsicht Meinung) - in steigenden Märkten, tun sich ETFs leichter, da sie immer zu 100% investiert sind und keine Kasse halten müssen. In Märkten wie Japan, wo es seit 28 Jahren seitwärts/abwärts geht, sind die aktiven Manager deutlich erfolgreicher. Hier warten passive Investoren immer noch auf eine Rückkehr in den alten 40.000er Bereich aus 1989!!

Wer zufrieden ist mit ETFs - muss nichts ändern. Allerdings kann es eben mal sein, dass man statt 10%p.a. auch mal negativ (wie in Japan) oder nur 2 bis 3% p.a. bekommt. Das Geschäft bleibt zyklisch und BESSER wird ein eTF eben nicht sein, vor allem bei den Risikokennzahlen.

Björn Marquardt (Montag, 05 Juni 2017 17:56)

Methodisch müsste man nun nicht zwingend den MSCI World mit dem DWS Deutschland vergleichen. Die Aussagekraft des Vergleichs ist dann nahe null. Was man aber sagen kann: Es gibt keine "Gesetze" an der Börse.

Der "Beweis" liegt schon in der Natur der Sache, denn wenn damals fast alle Fonds aktiver Natur waren und fast alle auf gewissen fundamentalen Annahmen beruhten, dann mussten ETFs fast zwangsläufig diese schlagen, da es keine Überrenditen für jedermann geben kann. Allerdings kann man schon heute ebenfalls sagen: Wenn die absolute Masse der Gelder in passive Investments fließt, kommt die Zeit der aktiven zurück. Es wird dann wieder dauerhafte Highflyer geben, einfach weil es eben wieder möglich und sogar zwingend wahrscheinlich ist. Dann den richtigen zu finden ist allerdings wieder eine ganz andere Sache, klar. Immerhin wird es auch wie schon immer Ausreißer nach unten geben. Vor diesen schützen passive Investments dann tatsächlich besser als andere Produkte.

Was ich aber eigentlich loswerden will: Dein Artikel ist ein klares Zeichen von "nicht verbohrt sein". Allein aus diesem Grund ist er ein echter Mehrwert. Danke und weiter so!

Ruediger Fleck (Montag, 05 Juni 2017 17:57)

Verstehe den Hype um die Etfs sowieso nicht wirklich, bin eher bei dem von dir gebrachten Zitat betreffs der eben aktiven Verwaltung, anstatt automatischen Nachbildung

Mathias Schütze (Montag, 05 Juni 2017 17:59)

Mainfirst Germany WKN: A0RAJN

Super Performance, keine Ordergebühr bei comdirect!

Vincent (Montag, 05 Juni 2017 18:00)

WOW! Den kannte ich noch nicht. Sieht gut aus :)

Uwe Lippert (Montag, 05 Juni 2017 18:04)

Klar gibt es die. Es sind nur nicht allzu viele und man muss sie suchen und dabei über den Gebühren-Teller hinausschauen

Vincent (Montag, 05 Juni 2017 18:04)

Hallo Uwe,

ich habe es nicht in Artikel erwähnt, weil es mir niemand glauben würde: die Beispiele im Artikel waren die ersten und einzigen, die ich verglichen habe.

Alles direkte Volltreffer!

Gruß

Vincent

Uwe Lippert (Montag, 05 Juni 2017 18:05)

Man sollte auch nicht unerwähnt lassen, dass von den Verwaltungsgebühren auch immer ein großer Batzen an den Vertriebspartner geht und sich dadurch Möglichkeiten für den Anleger eröffnen, sich diese Bestandsprovisionen in Teilen zurückzuholen.

Es geht also beim Kostenthema nicht mehr nur noch um die Frage, wie hoch der Ausgabeaufschlag ist, wo sowieso null der Standard für den Selbstentscheider sein sollte.

Jens Werstein (Donnerstag, 17 August 2017 14:59)

In dem Artikel steckt viel Arbeit - aber leider ein falsches Verständnis von Statistik. Der Umstand dass ein aktiver Fonds in irgend einem betrachteten Zeitraum den zugehörigen Index (oder einen ETF darauf) outperformt hat zeigt eben gerade *nicht*, dass der Fonds besser ist. Genauso wenig allerdings das Gegenteil.

Um das einmal an einem einfachen Beispiel zu illustrieren: Wir lassen einen Würfel mit 6 Seiten (mit den Zahlen 1-6) gegen einen Würfel mit 7 Seiten (Zahlen 1-7) "antreten". Natürlich wird es Würfe geben, in denen der 6seitige Würfel eine höhere Augenzahl zeigt als der 7seitige. Es gibt bestimmt auch längere Sequenzen, bei denen er z.B. über 10, 100 oder gar 1000 Würfe hinweg einen höheren Durchschnitt "erwürfelt". Das heißt aber eben *nicht*, dass dieser spezielle 6seitige Würfen "besser" ist als der 7seitige oder gar in einem trotzigen Aufbegehren gegen die Gesetze der Mathematik ein Wunder bewirkt.

Und so verhält es sich auch mit aktiven/passsiven Anlagen. Ob die (Out)Performance eines speziellen Fonds dem Geschick des Fondsmanagement oder schnödem Zufall geschuldet ist lässt sich leider nicht zweifelsfrei erkennen. Wenn nur genügend Fondsmanager an den Start gehen, dann wird es *immer* ein paar geben, die auch rein zufällig über längere Zeit hinweg eine erstaunliche Performance erzielen.

Wenn man 1024 Affen in ein Casino schickt und sie auf Rot oder Schwarz setzen lässt, dann ist statistisch zu erwarten, dass zumindest einer davon 10 mal in Folge richtig liegt. Sollte man diesem "Affengenie" dann sein ganzes Geld anvertrauen, um eine weitere Wette auf Rot oder Schwarz einzugehen? Ich glaube nicht.

Vincent (Donnerstag, 17 August 2017 15:08)

Hallo Jens,

danke für deinen ausführlichen und anschaulichen Kommentar.

Es ist genau so wie du es beschreibst!

Und genau das soll der Artikel aufzeigen. Das eine ist nicht pauschal besser als das andere (was einem ja öfter mal weiß gemacht werden soll). Mein Vergleich zeigt nur was er zeigt: Die genannten Fonds schnitten in dem Betrachtungszeitraum besser ab. Andere Fonds und andere Betrachtungszeiträume ergeben schnell andere Ergebnisse. Das ist völlig klar. Aber wenn man manchmal liest, dass ETFs pauschal immer besser sind und alles andere Teufelszeug sein soll, dann ist das eben auch nicht pauschal richtig. Ich selber bespare wie nun schon öfter erwähnt diverse ETFs und werde das weiterhin tun. Der eine oder andere aktiv gemanagte Fonds hat daneben aber durchaus seine Daseinsberechtigung. Und viel Müll ist natürlich auch auf dem Markt.

Ich möchte die Leser dazu bewegen sich umfassend zu informieren und nicht alles eins zu eins zu glauben und nachzuplappern. Dann ist schon viel erreicht.

Nochmals danke für deinen tollen Kommentar!

Beste Grüße

Vincent

Stefan Waldhauser (Samstag, 09 Dezember 2017 16:17)

Danke Vincent für Deine Offenheit.

Rund um das Thema Aktives versus Passives Investieren werden ja in der Finanzblog-Szene manchmal regelrechte Religionskriege ausgetragen. Für mich als überzeugter aktiver Investor seit 30 Jahren ist das dann manchmal schwer zu ertragen, wenn wieder mal jemand behauptet, dass man ja gar nicht besser abschneiden könne als ein ETF. Denn was nicht ist, das darf nicht sein... ;-).

Umso mehr freue ich mich bei Dir eine so differenzierte Meinung zum Thema zu lesen.

Was ich nicht verstehe ist warum immer nur das Thema ETF versus Fonds diskutiert wird. Dabei haben gerade Privatanleger in Einzelaktien, die eben nicht im engen Korsett eines ETF oder Fonds investieren müssen, klare Vorteile.

Es ist für mich als Privatinvestor viel einfacher eine Outperformance zu erzielen als wenn ich ein Fondsmanager mit dem gleichen Know-How wäre. Das ist der Grund, warum die meisten Fondsmanager schlechter abschneiden als die ETFs.

Erfahrene Privatanleger, die ihre Hausaufgaben machen, schneiden hingegen oft VIEL besser ab. Warum das so ist, das habe ich schon vor einiger Zeit hier mal zusammengeschrieben:

https://www.high-tech-investing.de/single-post/20...

:-) Stefan

Vincent (Samstag, 09 Dezember 2017 16:37)

Moin Stefan,

danke für deinen Kommentar!

Ich sehe das Ganze eben auch nicht so ganz eintönig, wie es bei den meisten Finanzblogs Usus ist.

Es gibt nicht immer nur schwarz oder weiß.

Mit den Einzelaktien bringst du eine interessante Variante ins Spiel. Und ich gebe dir vollkommen recht, dass man damit sicher besser fahren kann als mit Fonds, egal ob ETF oder aktiv gemanagte Fonds.

Ich bin auch zunehmend genervt von Dingen wie Kosten, Gebühren und Steuern rund um die ETFs (gibt es bei Einzelaktien natürlich auch aber da scheint mir das verlässlicher geregelt zu sein!). Da ist aktuell einiges in Gange. Deshalb auch meine Überlegung wieder mehr in Aktien, statt in ETFs zu investieren. Zum Beispiel der Ansatz mit den Konglomeraten, um eine gewisse Breite in der Aufstellung zu erreichen.

https://www.freakyfinance.net/fortive-ein-konglomerat-auf-wachstumskurs/

Aber Einzelaktien haben nun leider nichts mit passivem Investieren zu tun. Deshalb fällt dieser Vergleich für mich aus. Da helfen auch die in deinem Artikel angesprochenen Plattformen wie Wikifolio nicht. Die scheiden aus verschiedenen Gründen für mich aus! Wenn schon Einzelaktien, dann bitte auch selbst!!! Und das ist eben wiederum nur etwas für den erfahrenen Anleger, der Lust hat dort Zeit hinein zu investieren. Für die anderen sind ETFs dann doch keine schlechte Wahl ;)

Beste Grüße

Vincent

Ron (Sonntag, 04 Februar 2018 19:48)

Meiner Meinung steht und fällt der Vergleich natürlich auch mit der Benchmark.

Der MSC World ist natürlich eine denkbar schlechte Benchmark für einen Mischfonds der auch in Renten investiert oder einen rein deutschen Fonds.

Vincent (Sonntag, 04 Februar 2018 20:01)

Moin Ron,

das stimmt natürlich!

Ich habe im Artikel aber erwähnt, dass der MSCI WORLD INDEX nicht für jeden der Fonds der passende Vergleichsindex ist.

Allerdings schneiden in den oban aufgeführten Vergleichszeiträumen auch die jeweils passenden Benchmarks schlechter ab als die ausgewählten Fonds. Der allseits beliebte MSCI WORLD INDEX ist in den Vergleichsgrafiken nur beispielhaft gewählt.

Beste Grüße

Vincent

Jürgen Nawatzki (Samstag, 10 Februar 2018)

Hallo,

sehr interessanter Artikel!

Bei Investmentprofis geht der Trend übrigens zu einer Kombination von aktiven Fonds und ETFs:

Dabei sind ETFs für die Marktrendite - also das Beta - zuständig und aktive Fonds für das Ergebnis von bewussten Anlageentscheidungen - das Alpha.

Ich halte diesen kombinierten Einsatz von aktiven Fonds und ETFs für sehr interessant.

Denn wer nur ETFs einsetzt, kann stets nur das Beta abschöpfen, aber kein Alpha.

Viele Grüße

Jürgen

Vincent (Samstag, 10 Februar 2018 16:37)

Hallo Jürgen!

Das ist ja oft die Streitfrage, ob man durch eine aktive Auswahl langfristig ein Alpha generieren kann.

Es liegt in der Natur der Sache, dass es immer jemanden gibt, der besser als der Durchschnitt performt. Studien sollen aber belegen, dass es nicht immer die gleichen sind, die besser abschneiden. Somit rutschen die mit der Zeit wohl wieder ins Mittelmaß.

Trotzdem suche ich mir selber Einzelaktien aus und setzte teilweise auch auf aktiv gemanagte Fonds. Dass diese - zumindest über den Vergleichszeitraum - besser abgeschnitten haben, als ein MSCI WORLD INDEX ETF habe ich im Artikel aufgezeigt.

Ich denke wir sind uns einig: Der Mix macht's :)

Besten Dank für deinen Kommentar!

Gruß

Vincent

lxbfYeaa (Sonntag, 05 Mai 2024 01:41)

1